Когда вы столкнулись с такой проблемой, как дорожно-транспортное происшествие, необходимо быть юридически подкованным.

Если вы имеете страховку на автомобиль, то последствия могут пройти значительно проще.

Но, как минимум, вы должны знать, кому из двух участников ДТП может быть выплачена компенсация за ущерб или кто платит за ремонт авто.

Всем известно, что последнее, как правило, прерогатива страховой компании. Но в некоторых случаях, эта обязательство возлагается на виновника ДТП. Каким образом это происходит?

- Кто виноват и что делать?

- Когда страховая возмещает ущерб

- Прямое урегулирование

- Использование Европротокола

- Оформление с помощью ГИБДД

- Подача документов

- К кому обращаться за выплатой при тотальной гибели авто

- Когда нужно идти в суд?

- Возмещение ущерба при ДТП: кто выплачивает потерпевшему

- Взыскание материального ущерба с виновника ДТП: в каких случаях платит виновный

- Возмещение морального вреда

- Возмещение вреда здоровью при ДТП

- Исковое заявление о возмещении ущерба при ДТП

- Иск или соглашение о возмещении

- Какая страховая выплачивает ущерб при ДТП

- Основы обязательного страхования

- Что входит в страховое возмещение?

- Какая страховая платит потерпевшему?

- Возмещение ущерба виновной в ДТП стороной

- Взыскание выплаты с собственника ТС

- Порядок действий

- Обращение в страховую

- Действия страховщика

- Сумма возмещения

- Причины отказа в возмещении ущерба

- Как минимизировать риски отказа в покрытии ущерба по страховке?

- Кто выплачивает ущерб по ОСАГО и в какую страховую обращаться при ДТП в 2019 году

- Осаго и выплаты при дтп

- В какую ск обращаться

- Кто платит – страховая виновника или пострадавшего

- Обоюдная вина

- Виновник не установлен

- У виновника и пострадавшего одна СК

- Когда ущерб компенсирует виновник, даже при наличии полиса

- Взыскание ущерба с собственника авто

- Потерпевший не предоставил машину страховщику

- Стоит ли обращаться в СК виновнику ДТП

- Получение выплаты при полной гибели авто

- Сроки возмещения по ОСАГО

- Заключение

- Возмещение ущерба при ДТП:

- 📽️ Видео

Кто виноват и что делать?

Виновником ДТП является лицо, которое нарушило правила дорожного движения. Так, например, водитель, не включивший сигнал поворотника и начавший менять полосу, может подрезать другого водителя, который едет в своей полосе в общем потоке. Но, если сзади идущий автомобиль не успеет затормозить, то произойдет столкновение.

Часто винят водителя транспортного средства, которое сзади, но с учетом нарушения подачи сигнала о перестроении, виноват первый водитель и любой свидетель аварии может подтвердить это.

Чтобы выявить виновника аварии иногда требуется много времени. Поскольку страховку компания платит не двоим участникам, а одному, то часто владельцам транспортных средств приходится ждать не только вердикт дорожной полиции, но и представителей судебных инстанций.

Важно сразу же сказать, что дело доходит до суда крайне редко. Чтобы заявить о своих претензиях и получить страховку (выплату), нужно предоставить страховой организации справку от ГИБДД, в которой будут указаны причины ДТП (нарушение правил движения, алкогольное опьянение и прочее).

Если в аварии есть пострадавшие, то от водителя требуется расширенная справка о дорожно-транспортном происшествии, в которой указаны все детали.

Когда виновник пытается уйти от ответственности, судебное разбирательство становится неизбежным, поэтому на месте дорожно-транспортного происшествия пострадавший должен позаботиться о доказательной базе.

К доказательствам можно причислить следующее:

- показания очевидцев момента дорожно-транспортного происшествия;

- фото-видео фиксация, которая получена с регистратора пострадавшего транспортного средства, камер дорожного наблюдения или же других приборов;

- акт осмотра транспортного средства, который покажет, с какой скоростью двигался автомобиль, какие маневры совершал и какие сигналы были включены.

Таким образом, мы видим, что виновник дорожного инцидента редко когда может уйти от ответственности. Но сегодня уже не так актуальны эти споры, если человек имеет страховку. Тогда компания, в которой он оформил полис ОСАГО, выплатит компенсацию пострадавшему и больше никаких проблем с ответственностью не будет.

В противном случае, когда виновник не купил или не продлил свою страховку, он будет обязан компенсировать весь ущерб. При этом, он платит за все: за материальный вред, физический и моральный ущерб, компенсирует расходы на эвакуатор, на комиссара, на телеграммы, а если вопрос решался в суде, то еще и судебные издержки.

Когда страховая возмещает ущерб

Если ваша машина попала в ДТП, нужно решить, каким образом будет урегулироваться данная ситуация. Чтоб получить страховые выплаты после дорожно-транспортного происшествия, необходимы четкие и решительные действия.

Вне зависимости от того, в каком статусе вы являетесь участником ДТП – пострадавшим или виновником – вы должны быть максимально заинтересованы в том, чтобы страховая компания урегулировала ответственность нарушителя в пользу потерпевшего.

В противном случае, виновник должен будет самостоятельно оплачивать расходы на восстановление транспортного средства, причем, в первую очередь, чужого, а потом уже своего.

https://www.youtube.com/watch?v=NL-7cBtEEwI

Давайте разберемся, как можно максимально быстро получить компенсацию с помощью страховой компании?

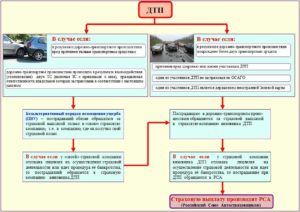

Прямое урегулирование

Сегодня многие компании работают по системе прямого урегулирования или ПВУ (прямое возмещение ущерба). Эта система позволяет пострадавшему получить страховку в своей компании, где он оформлял полис автогражданской ответственности.

Однако, для этого необходимо, чтобы одновременно совпало несколько условий:

- В ДТП пострадало 2 авто.

- Ущерб не более 50 тыс. рублей.

- Оба водителя имеют ОСАГО в компаниях, поддерживающих систему ПВУ.

В этом случае, компания платит пострадавшему компенсацию по ущербу. Причем делается это очень быстро и без лишних документальных проволочек. Можно смело сказать, что такая система является одним из первых шагов к минимизации волокиты и европейскому подходу в решении подобных вопросов.

Использование Европротокола

Авария из-за черной кошки.

Европротокол представляет собой упрощенную схему урегулирования последствий дорожно-транспортного происшествия и возможен он если:

- во время аварии никто не пострадал физически, а ущерб нанесен только автомобилю и имуществу участников;

- участники ДТП договорились между собой и не имеют споров;

- оба водителя застрахованы по ОСАГО.

Если все условия соответствуют, то водители могут заполнить Европротокол, уведомить прямо на месте ДТП страховую компанию и разъехаться по своим делам. Это наиболее легкий и простой способ получить страховку, кроме того, вы существенно сэкономите время и себе, и другим участникам движения.

При условии, что вы правильно заполнили Европротокол (Извещение о ДТП), вовремя известили страховщика, то компания платит в 30 дневный срок, а если компенсация предусматривает ремонт, то

Оформление с помощью ГИБДД

Еще может быть такой вариант, что при аварии необходимо присутствие сотрудников ГИБДД. Они составляют схему аварии, выдают документы, которые впоследствии пострадавший будет передавать в страховую компанию, и на основании которых она выплачивает компенсации.

Чтобы получить страховую выплату по ОСАГО после аварии, нужно произвести ряд действий, причем подойти к вопросу максимально серьезно и узнать: кто платит за нанесенный ущерб и ремонт авто.

Вне зависимости от того, как вы решите урегулировать вопрос, вызывать или не вызывать ДПС, вы должны заполнить Извещение. В нем следует отобразить все данные о водителях, номер и серию паспорта, водительского удостоверения, номер страхового полиса и госномера. После чего, необходимо ждать приезда дорожной полиции и представителя СК.

Во время разбора происшествия, сотрудники ГИБДД должны выдать вам справку о дорожном происшествии, однако иногда за ней придется съездить и в отделение. В документе должен быть максимальный объем информации об аварии. СК платит за ремонт транспортного средства, если есть существенные доказательства.

Справка – это один из самых значимых аргументов, наряду со схемой ДТП и заполненным водителями Извещением.

Справка формы 154 может быть двух видов:

- стандартная форма;

- расширенная справка.

В любом подобном документе подтверждается факт случившейся аварии. Здесь указывают данные о водителях и авто, участвовавших в происшествии. Также здесь описываются все видимые повреждения транспортного средства.

В расширенной справке о ДТП указывается информация о владельце авто (ФИО, номера водительских удостоверений прочее), также определяется вменяемость водителей во время аварии. Оформление данного документа из ГИБДД требует больше времени, чем получение стандартной формы.

Но именно эта форма предоставляет много полезной информации для страховой компании. Ведь после происшествия вы обращаетесь в СК, а там можете столкнуться с массой трудностей.

Если возникают сомнения о том, кто виновник аварии, страховщик может запросить в качестве дополнительного документа решение суда по факту ДТП. Эта необходимость возникает при условии, что страховая организация подозревает мошеннические действия со стороны клиента. Если такие факты подтвердятся, разумеется, компания не выплачивает никаких компенсаций пострадавшему.

Подача документов

В случае, когда вы стали участником аварии, помните, что подать необходимые документы в страховую организацию нужно в течении пяти дней. Иначе СК имеет законное право отказаться выплачивать страховку, что существенно затруднит ремонт авто.

https://www.youtube.com/watch?v=EAzWfklSsqE

Претендуя на получении компенсации, вам необходимо написать заявление и подать необходимые документы:

- паспорт;

- водительское удостоверение;

- ИНН;

- техпаспорт;

- страховой полис;

- справка от ГИБДД.

Вы можете дополнить этот список справкой из больницы, доверенностью на авто, чеками, что подтверждают ваши расходы на транспортное средство и самолечение после ДТП. Страховая фирма в итоге платит по всем подобным расходам.

Закон об ОСАГО четко регламентирует сроки, в которые страховщик выплачивает компенсации, однако, здесь многое зависит от того, насколько оперативно вы действуете.

К кому обращаться за выплатой при тотальной гибели авто

Следующий порядок выплат будет приписан к случаю, когда ваше авто сильно пострадало вследствие ДТП и ремонтировать его экономически не выгодно.

Подтвердить факт «конструктивной гибели» вашей машины может исключительно независимая экспертиза, и страховая компания выплачивает компенсацию по следующей схеме:

- эксперт производит расчет стоимости эксплуатации транспортного средства и определяет рыночную стоимость машины на момент аварии;

- производится подсчет стоимости уцелевших деталей, которые можно использовать;

- из реальной стоимости авто вычитается стоимость деталей и в результате получается сумма, которую страховая компания платит пострадавшему.

Как правило, страховщик платит по тотальной гибели 60-70 процентов от рыночной стоимости автомобиля, но учитывая то, что сумма обычно занижается, вы можете получить очень малую сумму.

В этом случае, вам следует произвести независимую экспертизу, которая адекватно оценит все повреждения и сохраненные детали, а также составит правильный акт осмотра, на основании которого можно требовать более крупную выплату.

Когда нужно идти в суд?

Ситуаций, когда страховая компания не выплачивает компенсацию достаточно много. Одной из причин отказа является отсутствие у виновной стороны полиса ОСАГО.

Видео:Выплата по страховке при ДТП. ТОП 5 важных правил!Скачать

Возмещение ущерба при ДТП: кто выплачивает потерпевшему

Возмещение ущерба при ДТП производится виновником, а если он застрахован – страховой компанией. Закон об ОСАГО облегчил жизнь автовладельцам, которые получили гарантию выплаты, если их машину ударили и повредили. Вред возмещается из фондов страховщика, которые заведомо больше, чем доходы виновника. Это избавляет виновника от долгов, а потерпевшего – от долгого ожидания.

Взыскание материального ущерба с виновника ДТП: в каких случаях платит виновный

Парадоксально, но особенно у опытных шофёров, никогда не допускавших аварий, после первого столкновения возникает вопрос: если я виновник ДТП, кто оплачивает ущерб потерпевшему?

Случаи возмещения ущерба при ДТП виновником закон определяет как общее правило: что не застраховано, то страховщиком не оплачивается. «По умолчанию» виновный водитель должен платить, но если у него есть полис, то ему придётся заплатить сверх той суммы, которую не покрыла страховка, а от остального он будет избавлен.

Ответственность за причинённый в аварии урон регулируется статьями ГК и профильного закона об обязательном страховании автогражданской ответственности. Урон оценивается независимым экспертом, который приводит методику расчёта и источник цен на детали и услуги. Страховщики ущерб от столкновения считают с учётом износа деталей: износ уменьшает цену.

Конституционный суд в 2017г. разрешил взыскивать с виновных разницу между деньгами, которые были перечислены за счёт страховой компании, и затратами на ремонт, которые были необходимы, но не оплачивались страховщиком из-за коэффициента износа авто и заменяемых деталей, который понижает страховую выплату.

https://www.youtube.com/watch?v=1GC9OBed_qc

Таким образом, у пострадавшего есть возможность запросить плату тремя различными способами:

- У страховой компании.

- У виновного.

- У обоих лиц.

Выбор, чей страховщик будет платить, принадлежит потерпевшему: он вправе подать заявление страховщику виновного, а может потребовать от своего прямого покрытия убытков. С 2017 года прямое перечисление действует и в тех ситуациях, если столкнулось более двух автомобилей.

Процедура возмещения ущерба ДТП в натуре – в виде ремонта стала основным видом возмещения с 2017г. Авторизованные центры выполняют ремонт по направлению страховщика, а уже им деньги перечисляются из компании. Исключение оставлено для иностранных туристов, поскольку у них нет времени для ожидания ремонта машины.

Такой же льготой пользуются и украинские шофёры из восточных районов Донецкой и Луганской области. Признание водительских удостоверений ДНР и ЛНР позволяет жителям Донецкой и Луганской областей получать страховку ОСАГО по данным документам.

Работа по возмещению ущерба после ДТП в виде ремонта проводится в срок не более месяца со дня передачи машины в ремонт.

Авария может привести к повреждению не только автомобиля, но и груза, и иного имущества. Гражданский кодекс требует от виновного возмещать убыток в полном объёме, но допускает и снижение ответственности, если виновный малообеспечен и не сможет расплатиться по долгу.

Эта норма, предусматривающая возможное уменьшение ответственности, носит характер защиты граждан от неблагоприятных обстоятельств, например, когда в результате аварии разбивается партия ценного алкоголя.

В свою очередь, перевозчик и отправитель должны помнить о том, что они могут взыскать не весь убыток, который понесли, и принимать меры предосторожности: страховать груз, помещать его в мягкую упаковку и т.п.

У водителей, которые ездят не имея договора ОСАГО, в ситуации столкновения не по их вине возникает вопрос: выплатит ли им деньги страховая компания нарушителя, если они сами как потерпевшие не имеют полиса? Ответ положительный: хотя езда без ОСАГО является административным правонарушением, она не лишает водителя права на компенсацию материального убытка.

Однако в этой ситуации водитель без полиса не сможет получить прямую оплату от своего страховщика, а будет вынужден обращаться к компании нарушителя.

Возмещение морального вреда

Как уже было сказано выше, оплата сверх страховой суммы законом не предусмотрена, поэтому если повреждения машины оказались дороже 400 тысяч рублей (на 2018г.), разницу виновник будет платить из своего кармана, если у него нет покрытия ДСАГО. Но дорожное происшествие способно принести не только материальный убыток.

Если люди не пострадали, но опоздали из-за аварии на самолёт и лишились отдыха, они вправе взыскать компенсацию стоимости пропавшей путёвки и моральный осадок от испорченного отпуска.

В случае, если столкновение закончилось трагически, и виновник понёс уголовную ответственность, родственники погибшего также могут предъявить ему гражданский иск. Он подаётся в рамках уголовного дела, и ещё до направления дела в суд потерпевшие могут ходатайствовать перед следователем о наложении ареста на имущество обвиняемого.

Необходимо отметить, что российские суды к требованиям компенсации морального страдания подходят достаточно скептически и не удовлетворяют требования на большие суммы, кроме гражданских исков в рамках уголовного дела с гибелью людей.

Удовлетворённые исковые требования о компенсации морального страдания можно расположить от большего к меньшему следующим образом:

- требования родственников погибшего;

- претензии травмированных;

- компенсация за сорванные отпуск, отдых;

- иные требования.

Так, например, в 2015г. по приговору Кромского районного суда в отношении гражданина Ефимова, осуждённого за аварию с гибелью женщины, на преступника была возложена обязанность выплатить трём родственникам женщины по миллиону рублей. Приговор был обжалован, но Курский областной суд оставил взысканную сумму без изменения.

https://www.youtube.com/watch?v=e-ThBIbwiGU

Для сравнения: Миякинский районный суд в 2019 г. взыскал с гражданина Султанова за тяжкий урон здоровью потерпевшего компенсацию в сумме 50 тысяч рублей.

Оценка морального урона всегда остаётся условной величиной, потому что вернуть погибшего невозможно никакими деньгами. Предполагается, что на полученные деньги потерпевший сможет наладить свою жизнь и постепенно пережить стресс.

В уголовном процессе по делам о дорожных происшествиях адвокаты советуют подзащитным по возможности полно удовлетворять требования потерпевших, поскольку заглаживание вреда является смягчающим обстоятельством и помогает избежать колонии.

Возмещение вреда здоровью при ДТП

Лёгкий и средний вред здоровью влечёт ответственность по КоАП, тяжкий – по УК. Судебный акт, в котором установлен факт вреда здоровью, будет обязательную силу для суда при рассмотрении дела о компенсации потерь. В административном деле виновность влечёт штраф, а в гражданском – выплату компенсации потерпевшему.

Максимальный размер выплаты установлен в законе: 400 тысяч за повреждение машины и 500 тысяч за вред здоровью и жизни.

В случае возбуждения уголовного дела по ст.264 УК РФ стоимость медицинской помощи может быть взыскана с виновного. Взыскателем в таких случаях выступает страховая организация, которая возмещала больнице расходы по ОМС. Если пострадавший лечился за государственный счёт, заявление в интересах государства предъявляет прокурор.

Если вопрос о размере вреда не рассматривался параллельно с производством по УК или КоАП, то к исковому заявлению нужно приложить соответствующий судебный акт, в котором будут изложены обстоятельства.

Право на оплату урона здоровью имеют:

- потерпевший, который был вынужден лечиться за свой счёт;

- страховая, оплатившая лечение;

- государство, оказавшее бесплатную экстренную помощь.

В случае очень высоких расходов на лечение ответчик может их оспорить, если докажет, что они не были необходимыми.

После вынесения судебного решения и получения исполнительного листа из-за недостатка доходов у должника или их сокрытия взыскание может затягиваться. В этом случае можно подать ходатайство об индексации присуждённой выплаты.

Исковое заявление о возмещении ущерба при ДТП

Автострахование считается убыточным, и компании стараются по возможности не выплачивать всю заявленную пострадавшим сумму. Даже «Росгосстрах» отказывал в выплатах и был регулярным ответчиком в судах. Например, в апелляционной инстанции Санкт-Петербургского городского суда в 2018 году каждый месяц рассматривалось несколько требований к «Росгосстраху».

Досудебный претензионный порядок по страховым спорам не является обязательным, но желательно пройти и стадию направления досудебной претензии. Если ответчик просрочивает выплату, на задержанную сумму начисляется пеня. К иску нужно приложить расчёт взыскиваемой суммы, в котором складывается урон, проценты, оценка нематериального урона.

Истец вправе требовать оплату судебных расходов, возместить оплату работы юриста, компенсировать расходы на экспертизу, но эти расходы не входят в цену иска. К судебным расходам также относится госпошлина, которую платит истец; но если иск подаётся к организации и требуется сумма меньше миллиона рублей, то по закону «О защите прав потребителей» такой иск госпошлиной не облагается.

Гражданский кодекс содержит правило о том, что срок исковой давности равен трём годам, но для страховых споров исковая давность снижена до двух лет. Если страхователь подал страховому агенту недостоверные документы, например, талон техосмотра, страховая вправе выдвинуть встречный иск о признании договора ничтожным.

В шапке искового заявления следует указать:

- Наименование суда.

- Наименование истца и ответчика с адресами.

- Цену иска.

Если иск подаётся к физическому лицу и не подпадает под действие закона «О защите прав потребителей», сразу же после цены иска указывается госпошлина (её можно посчитать при помощи калькулятора на сайте суда). Под наименованием суда подразумевается название районного/городского суда (например: «Приокский районный суд Нижнего Новгорода») или участок мирового судьи (для исков до 50 тысяч рублей).

Иск или соглашение о возмещении

В калькулятор страховки закладывается статистика аварий: виноватая сторона ухудшает коэффициент аварийности и в следующий год ей придётся заплатить взнос в большем размере. Этот коэффициент «бонус-малус» (латинское: «хороший-плохой») сокращённо называется КБМ и является ключевым при расчёте страховой премии.

https://www.youtube.com/watch?v=KoFO4poCqRI

Полис ОСАГО является обязательным документом для управления автомобилем. Автовладельцам можно дать совет: застраховывать ответственность всех членов семьи, которые водят семейную машину, даже если кто-то делает это пару раз в год.

Стоимость полиса закладывается в ежегодные автомобильные расходы, она сравнительно невелика, но может по-настоящему выручить в случае аварии.

Своего работника может застраховать работодатель: полис будет действовать несмотря на то, что страхователь и водитель разные лица.

Начало действия страхового договора устанавливается следующим днём после оплаты взноса: если полис оплачен 31 января, то договор страхования действует с 1 февраля.

Договор в электронном виде может быть распечатан в нескольких экземплярах, чтобы не восстанавливать, если один затеряется, будет украден из салона или обветшает. Чек об оплате в безналичном порядке подтверждает факт заключения договора.

В простых ситуациях используется европротокол, но для этого должен отсутствовать вред здоровью людей (включая пешеходов) и пострадали только два застрахованных автомобиля. Если пострадали два автомобиля, но застрахована только ответственность нарушителя, его СК всё равно выплатит деньги потерпевшему. Когда вина очевидна, а вмятины невелики, можно заполнить бланк и отослать его страховщикам.

Бланки для европротокола должны прилагаться к полису ОСАГО, но не все агенты их выдают, поэтому их можно найти на официальном сайте РСА и распечатать, чтобы они всегда лежали в салоне.

В бланке извещения есть условные изображения легковушки, грузовика и мотоцикла; место повреждения указывается стрелкой. В поле на обороте бланка обязательно указать обстоятельства дорожного происшествия. Предполагается, что шофёр ведёт себя должным образом: находится в трезвом состоянии; отметка об этом делается в специальном поле.

В случае, если не удалось подписать европротокол, нужно не уезжать с места аварии и дождаться приезда патруля ГИБДД. Даже если две машины встали в транспортном потоке, лучше выждать полчаса, чтобы доехал патруль и сфотографировал положение машин; это не даст страховой оснований взыскивать убыток в порядке регресса.

Спорная ситуация: кто возмещает ущерб при ДТП виновник или страховая компания, возникает при ненадлежащем оформлении документов.

Если водитель забыл уведомить организацию о произошедшем, это может выступить основанием для отказа в выплате. Организация при этом сошлётся на «Правила ОСАГО» от 2014г.

, согласно которым водители должны сообщать о столкновении в свои страховые организации в течение пяти рабочих дней с того дня, как оно случилось.

Если у кого-то из шофёров есть номер так называемого «аварийного комиссара», желательно вызвать его к месту происшествия.

При обоюдной вине разумнее всего заключить на месте соглашение о взаимном отказе от претензий. Таким образом водители избегают повышения стоимости полиса из-за увеличения коэффициента КБМ.

Если неясен размер урона (больше или меньше верхней границы для европротокола), лучше вызвать ГИБДД. С 1 июня 2018г. максимальная выплата по европротоколу поднята с 50 до 100 тысяч рублей.

В зависимости от сложности ситуации можно рекомендовать водителям следующие варианты действий:

- урон минимален – расчёт на месте с сохранением КБМ;

- не очень велик – оформление европротокола;

- чувствителен – вызов аварийного комиссара;

- вблизи или свыше 100 тысяч рублей – вызов ГИБДД.

После того, как в первом варианте потерпевший автовладелец получает деньги на покраску автомобиля или замену пострадавшего элемента, виновный шофёр вправе получить расписку о том, что потери возмещены, и потерпевший претензий не имеет. Интересы страховой компании при этом не страдают, т.к. она не выплачивает компенсацию.

Подача искового заявления оставляет истцу и ответчику право заключить мировое соглашение в суде.

Зачастую мировое соглашение – это оптимальный способ уменьшить судебные риски, избежать расходов на экспертизу, рецензию и т.п. При многомесячном рассмотрении дела в суде и гонорары адвокатам неизбежно растут.

https://www.youtube.com/watch?v=4-hmdIhjn5w

При наличии возможностей в семейном бюджете хорошим дополнением к ОСАГО выступают ДСАГО и КАСКО.

Видео:Как Посчитать Все Повреждения Авто в ДТП При Страховом Случаи и Сколько Выплачивают в СтраховойСкачать

Какая страховая выплачивает ущерб при ДТП

Наличие страхового полиса позволяет пострадавшей в аварии стороне возместить часть своих убытков, а виновной – избежать больших растрат.

Возмещение ущерба при ДТП по ОСАГО происходит при причинении материального вреда авто и/или жизни (здоровью) человека. Нравственные страдания и моральный ущерб при ДТП страховка не покрывает.

Кто, кому и в каком размере выплачивает деньги после происшествия на дороге?

Основы обязательного страхования

Все вопросы, касающиеся выплат по ОСАГО, регулируются одноименным Федеральным Законом. Этот законодательный акт устанавливает порядок возмещения ущерба, а также определяет при ДТП кто и сколько выплачивает ущерб по ОСАГО.

В общем случае схема компенсационных выплат основывается на таких принципах:

- Лицу, не виновному в аварии, страховое возмещение по полису ОСАГО выплачивает страховщик лица, спровоцировавшего аварию.

- Выплаты назначаются только потерпевшему в ДТП лицу.

В определенных случаях пострадавший получает компенсацию от своей страховой компании (СК), не обращаясь к страховщику виновника ДТП. О том, какая страховая возмещает ущерб, будет рассмотрено ниже.

Что входит в страховое возмещение?

Обязательное страхование призвано защитить права стороны, признанной невиновной в дорожном инциденте. Полис ОСАГО компенсирует затраты, связанные с восстановлением ТС после аварии и лечением пострадавшего в аварии человека.

Моральный ущерб и упущенная выгода невиновного лица в страховое возмещение войти не может. Эти виды ущерба покрываются не страхованием, а виновником случившегося.

Какая страховая платит потерпевшему?

При страховании автогражданской ответственности действует правило прямого страхового возмещения ущерба. Его суть: когда произошло дорожно-транспортное происшествие пострадавший может обратиться в ту СК, с которой у него заключен договор ОСАГО. Но это возможно только при следующих условиях:

- В аварии участвовало всего 2 транспортных средства, чьи владельцы имеют полисы ОСАГО.

- Во время происшествия вреда жизни и здоровью людей, находящихся в автомобиле, не причинено.

- Обоюдная вина сторон не установлена.

- У страховщика, который выполнил автострахование виновника ДТП, лицензия действующая.

При соблюдении всех этих обстоятельств ответ на вопрос о том, кто выплачивает страховку при ДТП пострадавшему, однозначен. Страховая компания потерпевшего платит при ДТП с незначительными последствиями и, соответственно, небольшой суммой ущерба по ОСАГО. Если размер компенсаций существенный, то обратиться за ее получением придется в СК виновной стороны.

Возмещение ущерба виновной в ДТП стороной

Требовать уплаты компенсации по ОСАГО от лица, признанного виновным в происшествии, можно в следующих ситуациях:

- для покрытия морального ущерба или упущенной выгоды;

- если транспорт поврежден на парковке или не во время движения.

Эти обстоятельства СК рассматривает как основания для отказа в выплате денег. Но пострадавший автомобилист все равно может добиться компенсации одним из двух способов:

- путем личного обращения к виновнику;

- путем визита в его страховую.

Если виновник ДТП не вписан в полис, и СК отказывает в выплате на этом основании, страхователь вправе обратиться в Российский союз автостраховщиков (РСА).

Взыскание выплаты с собственника ТС

В определенной ситуации обязанность по выплате компенсации пострадавшему автомобилисту может быть возложена на лицо, которое даже не участвовало в происшествии. Чаще всего это происходит, когда владелец транспорта позволяет управлять автомобилем человеку, чья фамилия в полисе ОСАГО не указана.

https://www.youtube.com/watch?v=SOanjjEyJUU

Для подтверждения вины собственника ТС необходимо соблюдение таких обстоятельств:

- отсутствие заявления со стороны владельца авто о его угоне;

- отсутствие доказательств противоправного завладения автомобиля человеком, находившимся за рулем во время аварии;

- как дополнительное доказательство – подтвержденное свидетельскими показаниями не обеспечение должного контроля над автомобильными ключами.

Порядок действий

Перед тем как получить компенсацию по ОСАГО при ДТП, нужно поступить в такой очередности:

- Сразу после инцидента позвонить страховщику.

- При первой же возможности подать в СК пакет документов.

- Дождаться вынесения решения: на основании представленных страхователем и ГИБДД документов может быть принято решение о выплате либо отказе в ней. При неправомерном отказе можно обратиться в РСА или суд.

- При вынесении положительного решения назначается специальная экспертиза. Ее задача – определить размер выплаты.

- Получить причитающуюся компенсацию (наличными, на персональный расчетный счет, указанный страхователем, либо путем перечисления денег СТО).

Немного подробнее остановимся на ключевых этапах получения компенсации.

Обращение в страховую

Своевременное оповещение компании, которая застраховала гражданскую ответственность автомобилиста, важно по следующим причинам:

- Это позволит страховщику наиболее грамотно выстроить отношения с перестраховочной фирмой.

- СК сможет дать рекомендации страхователю, благодаря которым появится возможность минимизировать убытки своего клиента либо в кратчайшие сроки подать авто в розыск.

- Страховая незамедлительно сможет оценить масштаб произошедшего, определить размер ущерба, предотвратить образование дополнительных затрат.

Сроки и способы обращения в компанию оговариваются в договоре. Как правило, тот кто платит, должен быть оповещен в течение 5 дней после инцидента на дороге. Пропуск указанного срока не является законным основанием, чтобы страховка не была выплачена.

Оповестить страховщика можно несколькими способами – личным визитом, с помощью факса либо через представителя, наделенного соответствующими полномочиями.

Помимо заявления в стандартный пакет документов на возмещение вреда входит:

- документы, подтверждающий личность заявителя (паспорт, водительское удостоверение);

- документы, относящиеся к аварии: справка из ГИБДД, отказ в возбуждении уголовного дела, извещение о происшествии, Европротокол (если разногласий у сторон аварии нет), постановление о нарушении ПДД и др.;

- документы, подтверждающие принадлежность и состояние транспортного средства: ПТС, СТС, полис, арендный договор (если машина принадлежит иному лицу) и др.;

- документы, подтверждающие объем затрат пострадавшего лица: справки о стоимости услуг эвакуатора, платной парковки, медицинских услуг и др.;

- реквизиты счета, на который можно произвести выплату.

Действия страховщика

Прежде чем страховая возместит ущерб или откажет в этом своему клиенту, она должна:

- Изучить все представленные страхователем и составленные ГИБДД документы.

- Осмотреть поврежденное авто.

- Назначить независимую проверку ТС.

- Составить акт о наступлении страхового случая либо направление автомобиля на ремонт.

- Выплатить деньги либо оплатить ремонт.

- В случае признания происшествия нестраховым случаем, аргументировать свое решение со ссылками на нормативный документ.

На все перечисленные действия у страховщика есть всего 20 рабочих дней.

Сумма возмещения

Размер компенсации определяется экспертами после визуального осмотра авто, при необходимости – по результатам проведенной экспертизы, а также после изучения документов (например, медицинского заключения и др.).

Сумма, на которую может рассчитывать страхователь, исчисляется таким образом:

- Если повреждено только авто, то размер компенсации составляет сумму, необходимую для его восстановления. Но при этом страховщик выплачивает максимум 400 000 рублей.

- Если вред причинен здоровью/жизни человека, то максимальная сумма покрытия – 500 000 рублей.

- Если по оценке автомобильного эксперта сумма восстановления превысит стоимость самого транспортного средства, то принимается решение о его физической утилизации. Автовладелец сможет получить компенсацию, только если остатки авто будут признаны его собственностью.

- Если страхователь до проведения технической экспертизы выполнил ремонт автомобиля за свой счет, страховщик вправе отказаться от покрытия этой суммы.

- Если вопрос между участниками происшествия решается на месте (без сотрудников ГИБДД, путем составления Европротокола), то максимальная сумма покрытия затрат для пострадавшего лица составит не более 100 000 рублей.

Причины отказа в возмещении ущерба

Законом «Об ОСАГО» предусмотрены ситуации, когда страховщик вправе отказать в выплате, а именно:

- Причинение вреда памятникам культуры или архитектурным строениям.

- Отсутствие в полисе авто, участвующего в ДТП.

- Признание обеих сторон происшествия виновными в аварии.

- Предоставление в СК неполного пакета документов.

- Мошенничество со стороны участников происшествия.

- Окончание срока действия полиса.

- Страхователь настаивает на возмещении компанией морального ущерба и/или упущенной выгоды.

- Полис ОСАГО оказался поддельным.

- Признание страховщика банкротом (в этом и предыдущем случаях пострадавший может требовать выплаты от РСА).

- Авария случилась во время обучающей езды или соревнований среди автомобилей.

- Во время инцидента один из автомобилей перевозил груз.

При указанных ниже случаях бесполезно обращаться в суд, вы все равно его проиграете. А вот если страховщик отказывает в уплате по страховке на следующих основаниях, вы вполне можете добиваться справедливости через суд или путем обращения в РСА:

- истечение срока действия диагностической карты;

- умышленное причинение вреда имуществу;

- отсутствие фамилии виновника аварии в ОСАГО или сокрытие его с места происшествия.

Как минимизировать риски отказа в покрытии ущерба по страховке?

Чтобы гарантированно получить причитающиеся деньги, надо придерживаться таких принципов:

- Перед подписанием страхового договора внимательно прочтите его и все документы, прилагающиеся к нему.

- Незамедлительно после аварии сообщите о случившемся в СК. Надо быть готовым четко ответить на все вопросы представителя компании.

- Не медлите с подачей документов в страховую.

- Перед подписанием справки ГИБДД внимательно ее прочтите, убедитесь в корректности указанных там данных (автомобильных номеров, страховых полисов и др.).

- Перед подачей документов в СК сделайте их копии. В случае потери какого-либо документа вы незамедлительно сможете предоставить его копию.

- Если вы получили отказ в выплате, требуйте его аргументировать обязательно в письменной форме. Этот документ окажется основным, если вы решите отстаивать свои права в суде. Совет: не тратьте свое время, если отказ дан на законных основаниях.

Если вы не являетесь виновником аварии, смело обращайтесь в страховую для получения компенсации. При незначительных последствиях это можно сделать даже в своей компании. Если же вы виновны в ДТП, рассчитывать на выплату не приходится.

И даже наоборот – СК может выставить регрессное требование виновнику происшествия для компенсации своих издержек.

Особенно часто это встречается при обнаружении медицинской экспертизой содержания алкоголя или наркотических веществ у одного из участников инцидента.

https://www.youtube.com/watch?v=C_BKmg6etgM

Все ещё остались вопросы?

Позвоните по номеру 8 (800) 350-83-19 и наш ПРОФЕССИОНАЛЬНЫЙ юрист ответит на все Ваши вопросы!

Видео:Автострахование: должен ли платить виновник ДТП?..Скачать

Кто выплачивает ущерб по ОСАГО и в какую страховую обращаться при ДТП в 2019 году

Время чтения: 6 минут

Хорошо, когда у автовладельца оформлена страховка. Только застраховаться на все случаи жизни очень сложно и дорого.

Именно поэтому государство ввело обязательное страхование ответственности автовладельцев. Страховаться обязаны все собственники транспортных средств (ТС).

В этой связи важно знать, кто выплачивает ущерб по ОСАГО при ДТП, к кому обращаться и на что рассчитывать. Попробуем разобраться.

Осаго и выплаты при дтп

За отсутствие полиса штрафуют владельца машины, но не он получает выплат по страховке. Это право третьих лиц.

ОСАГО – это социальный договор с ограниченным сроком действия, обеспечивающий финансовые гарантии возмещения ущерба нанесенного вреда жизни, здоровью или имуществу потерпевших в ДТП.

И оплачивается страховка именно потерпевшим. Правила регламентируются ФЗ №40-ФЗ от 25.04.02 г.

Размер выплат зависит от последствий, определяемых с помощью экспертиз. Максимальная выплата установлена в размере 500 тыс. руб. – за ущерб жизни и здоровью и 400 тыс. руб. – за ущерб имуществу.

При этом, даже если есть страховка, вместо выплат на восстановление машин сейчас осуществляется бесплатный ремонт в пределах сумм, рассчитанных экспертом. Сегодня страховщики обычно не платят страховку за аварию на машине наличными.

Деньги можно получить лишь через Российский союз автостраховщиков (РСА), если:

- страховщик признан банкротом или потерял лицензию;

- виновник аварии не определен;

- виновник не имеет полиса или прав на управление машиной.

Потерпевший может получить компенсацию от каждой страховой компании, если вред нанесен в ДТП с участием двух застрахованных транспортных средств, даже если собственник, или страхователь одного признан невиновным.

Для получения выплаты нужно уведомить страховщика о страховом случае, взять в ГИБДД справку, а потом подать в СК заявление и пакет документов.

В какую ск обращаться

С 2017 года разрешено прямое возмещение убытков. То есть участники ДТП могут обращаться в свои СК, которые потом договариваются между собой. В ст. 14.1 закона об ОСАГО говорится, что это возможно не во всех ситуациях, а только когда:

- люди не пострадали;

- в аварии участвовало два и более ТС;

- участники ДТП имеют полисы.

Во всех других случаях пострадавший должен обращаться в СК виновника или к самому виновнику в случае отсутствия у того полиса. Однако нужно учитывать последствия ДТП и размеры установленных лимитов по выплатам.

Если страхового покрытия не хватает, потерпевший имеет право обратиться с иском на востребование должной компенсации.

Возможно также решение вопроса по договоренности.

Если же есть пострадавшие, реализуем только один вариант – обращение в СК виновника. Кстати, последний может обратиться в свою компанию, когда ДТП оформлено по европротоколу.

Кто платит – страховая виновника или пострадавшего

Теперь о том, чья страховая компания выплачивает ущерб при ДТП. Этот вопрос интересует многих автовладельцев. Сегодня расходы, вызванные ДТП, оплачивает страховщик виновника. Даже если потерпевший обратился в свою СК. Но не всегда полностью платит только одна компания. Это зависит от количества участников ДТП и степени вины каждого.

Обоюдная вина

Сложнее разобраться, какая страховая компания по ОСАГО выплачивает ущерб, если установлена вина каждого участника происшествия. Оба нарушили правила и получили по протоколу. Формально каждый из них и пострадавший, и виновник. Если оба застрахованы – проблем не возникнет.

https://www.youtube.com/watch?v=GH3Bw9Vyw2k

В п.22 ст.12 закона №40 сказано, что страховщики возмещают причиненный вред с учетом степени вины застрахованных ими лиц, установленной судом. Если виновников несколько, размер возмещения устанавливается соразмерно степени виновности каждого.

При этом потерпевший имеет право предъявить требования любому страховщику (если компании разные) по своему желанию. Если степень вины не установлена, страховщики возмещают вред в равных долях. При этом они имеют право на регрессивные требования.

Виновник не установлен

Не менее интересен вопрос, кто платит по ОСАГО, если виновник ДТП не установлен. Допустим, он сбежал, его ищут, но пока тщетно.

Что делать? Проблема в том, что по условиям договора виновник должен быть, а иначе страховое соглашение не исполняется СК в части, касающейся выплат (согласно п. 1 ст. 18 закона №40).

Тогда нужно обращаться в РСА, как и в случае, когда у виновника нет полиса ОСАГО.

У виновника и пострадавшего одна СК

Когда оба водителя застрахованы в одной компании, вопросов быть не должно. В любом случае оплачивает ремонт машины одна организация.

Когда ущерб компенсирует виновник, даже при наличии полиса

Даже имея полис, виновнику ДТП придется компенсировать ущерб, когда:

- страховой выплаты недостаточно;

- СК отказывает в возмещении ущерба (нестраховой случай, нарушение договора и так далее).

Пострадавший, кому выплачивают страховку при ДТП, подает иск о возмещении в суд или договаривается с виновником ДТП, оформляя досудебную претензию. Причем потребовать компенсацию может даже не потерпевший, а страховщик, к которому переходит право после возмещения ущерба (суброгация, ст.965 ГК).

Взыскание ущерба с собственника авто

Если у виновного водителя чужого авто нет средств для возмещения ущерба, по закону взыскать их можно с владельца машины. Но это делается только через суд. В ст. 1079 ГК сказано, что собственник источника повышенной опасности, коим является автомобиль, обязан возместить причиненный вред, если не сможет доказать, что это следствие непреодолимой силы или умысла потерпевшего.

При этом право владения ТС может определяться правом собственности, оперативного управления, аренды, доверенности на управление или распоряжением соответствующего органа о передаче источника повышенной опасности. То есть за водителя служебной машины расплачивается организация, в которой он работает, а за управляющего ТС по доверенности – лицо, оформившее этот документ, и так далее.

Потерпевший не предоставил машину страховщику

Водитель обязан известить свою СК о случившемся ДТП как можно быстрее. Лучше сразу по факту. В Правилах обязательного страхования гражданской ответственности срок подачи заявление в страховую компанию не указан. Однако имеется привязка к периоду подачи извещения о ДТП. Следовательно, сделать это нужно в течение 5 рабочих дней с момента случившейся аварии.

Потерпевший вправе провести независимую оценку, поскольку запрещавший это делать п.2 ст.13 ФЗ №40 отменен. Затем он обязан предоставить страховщику свою машину (либо то, что от нее осталось) на экспертизу, по решению которой в течение пяти дней будет назначена страховая выплата.

Если есть объективные причины, ТС можно предоставить и позже, но новый срок должен быть согласован. Дата осмотра может быть перенесена на 20 рабочих дней.

Если же ТС не было предоставлено страховщику, он вправе отказать в выплате компенсации и вернуть заявление с приложенными документами потерпевшему без рассмотрения.

Результаты независимой экспертизы при определении размера страховой выплаты в таком случае не учитываются.

Стоит ли обращаться в СК виновнику ДТП

Как мы уже отметили, если оформляется европротокол, каждый участник ДТП должен обратиться в свою СК. Виновнику по ОСАГО ущерб не компенсируется, но известить свою страховую копанию о ДТП он обязан.

Ведь ДТП может повлечь гражданскую ответственность – п. 2 ст. 11 ФЗ №40. В п.

7 той же статьи четко сказано, что водители причастных к происшествию ТС заполняют бланки извещений о ДТП и ставят в известность об этом страхователей.

https://www.youtube.com/watch?v=bp6xdMXNyc4

Когда возможен регресс, виновнику имеет смысл периодически связываться с СК и узнавать, обратился ли потерпевший и какие действия предпринимаются.

С другой стороны, его может вызвать страховщик, если потребуется осмотр ТС. В этом случае необходимо представить машину не позднее пяти дней с момента требования.

В течение 15 дней после происшествия виновник не имеет права ремонтировать авто без согласия СК.

Получение выплаты при полной гибели авто

Полная гибель автомобиля, или тотал – это повреждения, устранение которых экономически нецелесообразно, так как ущерб сопоставим со стоимостью авто на момент страхового случая.

Обычно выплата по тоталу варьируется в пределах 65-80% от рыночной стоимости авто до аварии.

Понятно, что этого недостаточно, поэтому за компенсацией придется обращаться к виновнику.

Чтобы не говорили страховщики о выгоде тотала для пострадавшего, это далеко не так. Тотал позволяет страховой компании существенно занизить величину выплат, поэтому сразу соглашаться на него не следует.

При тотале учитывается:

- Время до истечения срока действия страхового договора.

- Производился ли ремонт авто во время действия договора до наступления тотала.

- Стоимость целых частей автомобиля.

От этих данных зависит размер страховой выплаты. Если не вы виновник ДТП и повреждения авто небольшие, есть шанс, что выплата по ОСАГО виновной стороной поможет компенсировать расходы на ремонт.

Сроки возмещения по ОСАГО

В 11 статье закона об ОСАГО сказано, что сообщить о наступлении страхового случая требуется при первой возможности либо в оговоренные договором сроки.

В течение 15 дней после подачи заявления на возмещение страховщик обязан провести экспертизу, рассчитать сумму, принять решение на выплату и перечислить/выдать средства потерпевшему в течение следующих пяти дней.

То есть через 20 рабочих дней СК обязана рассчитаться или предоставить аргументированный письменный отказ.

При этом следует помнить, что по Гражданскому кодексу исковая давность по таким делам составляет три года.

В п. 4.26 Правил обязательного страхования говорится о возможности отложить решение о выплате в случае открытого уголовного дела или расследования, связанного с ДТП. Выплату отсрочат до получения страховщиком решения соответствующих органов.

Заключение

Надеемся, читателю теперь понятно, как выплачивают страховку после ДТП пострадавшим. Подводя итог, отметим:

- Обращаться нужно в СК виновника или в собственную, если оформление ДТП производится без участия сотрудников ГИБДД.

- Размеры выплат ограничены, а разницу можно получить только с виновника. В том числе при полной гибели авто. Полную стоимость машины со страховой получить не удастся.

- Сроки выплат определены, но могут растягиваться.

Возмещение ущерба при ДТП:

📽️ Видео

Оформляем ДТП: Страховые не заплатят если...Скачать

Как виновнику ДТП не платить из своего кармана I Возмещение ущерба по ОСАГО #осагоВоропаевСкачать

ВАЖНЫЙ совет для тех, кто является ответчиком по делу о возмещении ущерба от ДТП!Скачать

ВЗЫСКАНИЕ УЩЕРБА ПОСЛЕ ДТП. КТО ДОЛЖЕН ОТВЕЧАТЬ? ВОДИТЕЛЬ ИЛИ СОБСТВЕННИК?Скачать

РАЗВОД! КАК ХИТРЯТ СТРАХОВЫЕ КОМПАНИИ ПОСЛЕ ДТП. ОСАГО. Не попадитесь!Скачать

ОСАГО: как получить максимум со страховой и стоит ли делать независимую экспертизу после ДТП?Скачать

Взыскание ущерба с виновника ДТП / Как заставить виновника платить?Скачать

НЕ НАДО ПОЛУЧАТЬ ВЫПЛАТУ ЗА УЩЕРБ ПО ОСАГО! ТРЕБУЙТЕ НАПРАВЛЕНИЕ НА РЕМОНТ СВОЕГО АВТОМОБИЛЯ!Скачать

Ремонт автомобилей по КАСКО в настоящее времяСкачать

Обман независимой оценки при ДТПСкачать

Как происходит возмещение ущерба с виновника ДТПСкачать

Нет ОСАГО у виновника ДТП. Что будет?Скачать

Выплата по страховке при ДТП - сколько мне заплатила страховая компания (Европротокол)Скачать

СОГЛАШЕНИЕ НА РЕМОНТ ПО ОСАГО!? ЧТО ЗА БРЕД!?Скачать

✅Наконец суды встали на сторону виновника ДТП по ОСАГОСкачать

ОСАГО 2023: страховая выплатила меньше 400 т.р., разницу требует с виновника ДТП. Как не платить?Скачать

ВАЖНЫЙ МОМЕНТ, когда ВЗЫСКИВАЮТ РАЗНИЦУ между стоимостью с УЧЕТОМ ИЗНОСА запчастей и БЕЗ ЕГО УЧЕТА!Скачать